بانکها اگرچه همیشه در خط مقدم تغییرات فناورانه و بهکارگیری بهروزترین فناوریهای دنیا قرار داشتهاند؛ اما به دلیل ماهیت پرریسک و تحت تسلط قوانین و مقررات صنعت بانکی و برای محافظت از منافع مشتریان، سهامداران، ذینفعان و خودشان، در حوزه تحول کسبوکار و پذیرش روندها و مدلهای جدید کسبوکاری، همواره به صورتی کاملا محافظهکارانه عمل میکنند.

با این حال، امروزه فناوری از مدلهای کسبوکار جدا نیست و در واقع، بسیاری از مدلهای کسبوکار در پیوند با فناوری معنا پیدا میکنند و قابل پیادهسازی هستند. در چنین محیط کسبوکار کاملا متحولشدهای، بانکها اگر قصد دارند برای بازطراحی مدلهای کسبوکار خود و تطبیقدادن خود با دنیای متحولشده توسط «اقتصاد دیجیتالی» به اقدامی دست بزنند، لازم است با درنظرداشتن نیازهای اقتصاد دیجیتالی در زمینه انعطافپذیری، چابکی، مقیاسپذیری و توان تطبیق خود با تحولات بازار و فناوری و با توجه به روندهای «بانکداری، کسبوکار و و فناوری» دیجیتالیشده، «نقشه راهی» را برای «خلق مزیت رقابتی پایدار دیجیتالی» به منظور «طراحی و پیادهسازی مدلهای جدید کسبوکار»، «توسعه بازار» و «خلق منابع درآمدی مبتنی بر کارمزد» طراحی و اجرا کنند.

یکی از مهمترین دستاوردهای اقتصاد دیجیتالیشده، امکانپذیری فعالیت کسبوکارها بدون محدودشدن توسط قیدهای زمانی و مکانی است. یک کسبوکار دیجیتالی میتواند در هر زمان و در هر مکانی خدمات خود را ارائه کند. شاید گفته شود که بانکها همین حالا هم از طریق کانالهای غیرحضوری خود از جمله اینترنتبانک و همراهبانک در حال تجربهکردن کسبوکار دیجیتالی هستند. اما واقعیت این است که رویکرد فعلی بانکها تنها به دیجیتالیشدن خدمات موجود بانکها پرداخته و خدمات را از کانال حضوری و فیزیکی به کانال غیرحضوری و دیجیتالی منتقل کرده است. در عین حال در یک دهه اخیر «تأمین زیرساختهای کسبوکار برای دیگر کسبوکارهای دیجیتالی» در قالب مدل کسبوکار «نرمافزار به عنوان سرویس» توسعه بسیاری یافته و بانکها خدمات خود را در قالب «بانکداری به عنوان سرویس» ارائه میکنند.

اگرچه «بانکداری به عنوان سرویس» در ابتدا صرفا شامل ارائه پایهایترین خدمات بانکی در حوزه «پرداخت الکترونیکی» و «انتقال وجه» میشد؛ اما در سالهای اخیر این مدل کسبوکار بانکداری معنای گستردهتری پیدا کرده که آن را «خدمات مالی نهفته» مینامند.

در این مدل خدماتدهی، یک بانک رسمی و دارای مجوز، نه تنها خدمات پایه پرداخت و انتقال وجه، بلکه خدمات دیگری که تا به امروز در انحصار بانکها بودهاند، مانند خدمات حساب بانکی، وامدهی، ارزشافزوده مالی مانند بیمه، سرمایهگذاری و مدیریت ثروت و غیرمالی نظیر ابزارهای صدور صورتحساب، خدمات مدیریت صورتحسابهای پرداختنی و حسابداری دیجیتال، مدیریت حقوق و دستمزد کارکنان را از طریق پلتفرم API خود به دیگر کسبوکارها و سازمانها ارائه میکند تا آنها بتوانند خدمات ارائهشده توسط بانک را با محصولات غیربانکی خود یکپارچه کنند. در این حالت، امکان راهاندازی دهها نوع کسبوکار نوآورانه بر بستر پلتفرم API بانکی ایجاد میشود.

مثالی از کاربردهای «خدمات مالی نهفته» را بررسی میکنیم: یک فروشگاه اینترنتی قصد دارد خدمات «الان بخر، بعدا پرداخت کن» را ارائه کند و نیازمند طراحی مدلهای اعتبارسنجی، جمعآوری دادههای مربوط به اعتبارسنجی و بررسی آنها، دریافت وثایق لازم از مشتریان و مانند آنهاست. یک بانک، تمامی این خدمات را در قالب یک سرویس یکپارچه در اختیار دارد و تنها کافی است، فرایند سادهای در قالب API طی شود. بانک برای فروشگاه، اعتبارداشتن مشتری را تأیید میکند و بعد از انجام خرید، به فروشگاه اجازه میدهد تا اقساط فروش را از مشتری دریافت کند.

مهمترین منافع ناشی از توسعه «خدمات مالی نهفته» عبارتند از:

- امکانپذیرکردن ارائه خدمات مالی در هر جایی که مشتری به آن نیاز دارد، فارغ از اینکه محل ارائه خدمات، پلتفرم خود مؤسسه مالی باشد یا نباشد.

- توانمندسازی برندها و کسبوکارها برای ارائه هر گونه خدمتی که مشتریانشان به آن نیاز دارند، فارغ از اینکه خدمت مورد نظر از نوع غیرمالی باشد یا مالی.

- کمک به مؤسسات مالی برای بهدستآوردن مشتریان جدید، فارغ از اینکه این مشتریان، به صورت مستقیم، مشتریان خود مؤسسه مالی باشند یا نباشند.

- شناسایی نیازهای جدید برای طراحی محصولات و خدمات نوآورانه مالی، فارغ از اینکه این محصول به صورت مستقیم، توسط خود مؤسسه مالی ارائه شود یا نشود.

- ایجاد منابع درآمدی جدید در عین افزایش رضایتمندی مشتریان برای تمامی اعضای زیستبوم «خدمات مالی نهفته»، آن هم در شرایطی که خارج از این زیستبوم، تحقق این دو هدف، ممکن نیست.

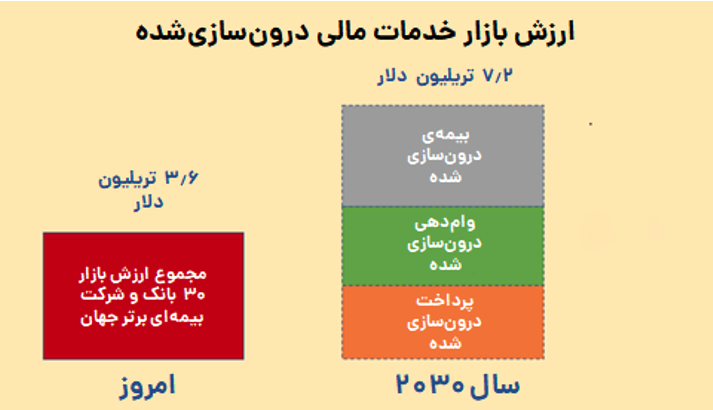

براساس برآوردها توسعه «خدمات مالی نهفته» میتواند ظرف یک دهه آینده، ارزش بازار خدمات مالی را در دنیا حدودا دو برابر کند:

اما ارتباط «خدمات مالی نهفته» با «فراگیری مالی» چیست؟ «فراگیری مالی» روی دو موضوع اصلی تأکید دارد: «قابل دسترسبودن خدمات مالی برای تمامی اعضای جامعه» و «تنوعبخشی به خدمات مالی برای پوشش نیازهای اختصاصی تمامی گروههای مختلف اعضای جامعه».

به صورت سنتی، وظیفه مؤسسات مالی پوشش این دو نیاز است؛ اما واقعیت این است که نمیتوان انتظار داشت که مؤسسات مالی به صورت جامع و مانع بتوانند به این دو نیاز پاسخ بدهند. موفقیت فینتکها در سالهای اخیر، ثابت کرده که میتوان از جادوی چابکی، خلاقیت و شایستگی افراد بیشتری در جامعه برای توسعه دسترسیپذیری و تنوعبخشی به خدمات مالی بهره برد. توسعه مفاهیم مربوط به «زیستبوم خدمات مالی نهفته» به ما میگوید زمان آن رسیده که طراحی و عرضه خدمات مالی را از دایره مؤسسات مالی و حتی فینتکها فراتر ببریم و به تمامی کسبوکارها و سازمانها اجازه بدهیم تا با بهرهگیری از زیرساختهای بانکی در قالب API، بانک اختصاصی خود را متناسب با نیازها و اولویتهای مشتریان و ذینفعان خود بسازند.

آیا چنین دنیایی همان دنیای ایدهآل از نظر «فراگیری مالی» نیست؟

منبع: ماهنامه عصر تراکنش