برخی بانکها از طریق تقلب ورشکست شدهاند و داراییهای بسیاری از مشتریانشان به باد رفته است. از سوی دیگر، مجرمان با استفاده از تکنیکهای جدید، سعی میکنند با تشخیص کلاهبرداری مقابله کنند تا دارایی بانکها و مشتریان را به سرقت ببرند. برای جلوگیری از تقلب، ابتدا یک موسسه مالی و بانک باید منبع اصلی تقلب را شناسایی کند. در این راستا مطالعات آماری و آگاهی از تقلبهای ثبتشده در بانکداری کمک قابل توجهی به شناسایی و تشخیص تقلب خواهد کرد.

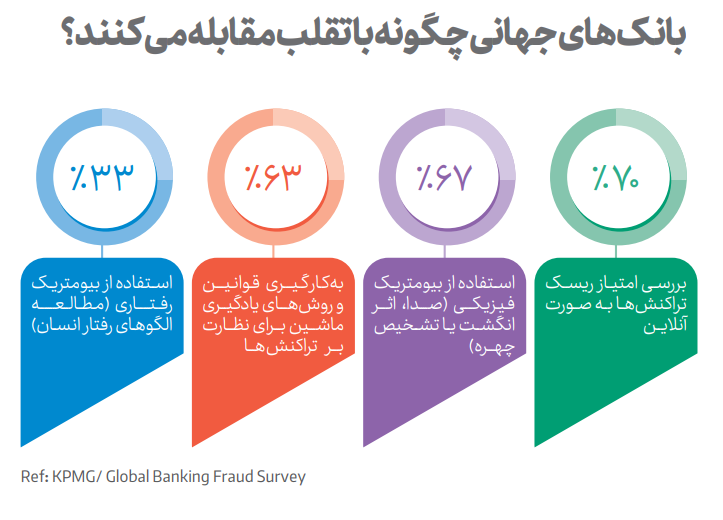

بانکهای جهانی چگونه با تقلب مقابله میکنند؟

مؤسسات مالی و پولی به دنبال تسریع و سرعت عمل در شناخت فعالیتهای کلاهبرداران و متقلبان هستند. این امر به دلیل اثر مستقیم آن روی خدمترسانی به مشتریان این مؤسسات، کاهش هزینههای عملیاتی و باقیماندن بهعنوان یک ارائهدهنده خدمات مالی معتبر و قابل اطمینان است. بنابراین بهکارگیری تکنیکهای شناسایی تقلب به منظور جلوگیری از اقدامات متقلبانه در سیستمهای بانکداری، به خصوص سیستمهای بانکداری الکترونیک، اجتنابناپذیر است. از جمله روشهای شناسایی تقلب موارد زیر است:

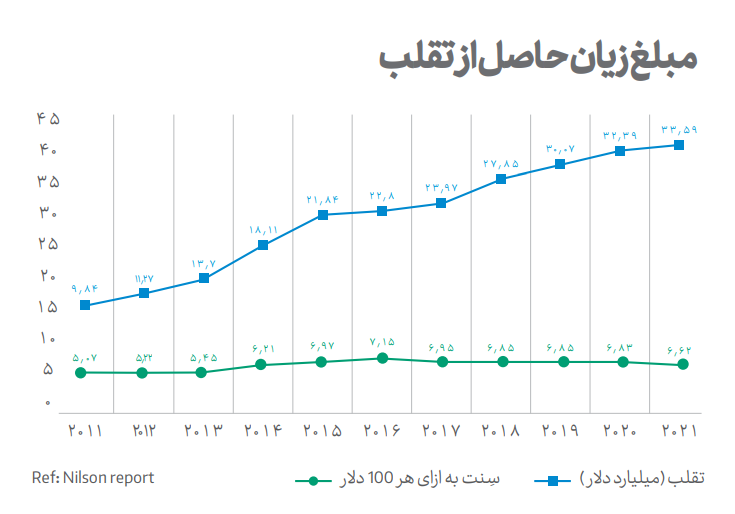

زیان حاصل از تقلب

زیان تقلب در پرداخت از سال 2011 بیش از سه برابر شده و انتظار میرود تا سال 2027 از 40 میلیارد دلار فراتر رود. این آمار و ارقام نشان میدهند که هرچند روشهای شناسایی تقلب توسعه یافته اما توانایی متقلبان بهصورت خلاقانه و به سمت حمله به سیستمهای پیچیدهتر ارتقا یافته؛ به همین دلیل لزوم استفاده از روشهای هوش مصنوعی جهت شناسایی تقلب بیش از پیش روشن میشود.