در چند دهه اخیر در صنعت مالی با تغییرات چشمگیری روبهرو بودهایم که مهمترین آن کاهش وابستگی به فضاهای فیزیکی و حرکت به سمت خدمات مالی تعبیهشده یا اصطلاحاً Embedded Financial Services است که با پیشرانهایی مانند تغییرات تکنولوژی و تغییر رفتار مصرفکنندگان همراه بوده است. نفوذ تلفنهای هوشمند، دسترسی به اینترنت و همچنین ظهور سبک زندگی دیجیتال، از جمله دلایلی بود که ورود و پذیرش اپلیکیشنهای موبایلی و پلتفرمها را برای خدمات مالی در هر زمان و مکانی برای مصرفکنندگان ممکن و تسهیل کرد.

استارتآپهای فینتکی بهعنوان بازیگران جدید صنعت مالی با ارائه راهحلهای نوآورانه و مقرونبهصرفه، فصل جدیدی در بانکداری سنتی ایجاد کردند و آنچه که در این رقابت مورد توجه بیشتری قرار گرفت، همکاری در عین رقابت بود. به عبارت دیگر این بازیگران جدید با ادغام در سایر پلتفرمها مانند پلتفرمهای رسانههای اجتماعی (social media platforms) یا سایر پلتفرمهای ارائهکننده خدمات غیرمالی (non-financial services platforms) ، مسیر جدیدی در مقابل بانکداری سنتی شروع کردند و با ادامه پیشرفت فناوری و همچنین بهبود راهحلهای API، انتظار میرود حرکت در مسیر خدمات تکمیلی بانکی و بیمه شتاب بیشتری بگیرد.

این خدمات مالی در دستهبندیهای زیادی دیده میشود:

- خدمات بانکی تعبیهشده Embedded Banking: ادغام خدمات بانکی در محصولات غیرمالی، ارائه تراکنشهای یکپارچه و اطلاعات بانکی به مشتریان از طریق API.

- خدمات پرداخت تعبیهشده Embedded Payment: ارائه راهحلهای پرداخت یکپارچه بهعنوان بخشی از پلتفرم یک شرکت غیرمالی که اغلب در خرید آنلاین یا برنامههای تلفنهای هوشمند دیده میشود.

- خدمات بیمهای تعبیهشده Embedded Insurance: جانمایی و ارائه محصولات و خدمات بیمه در قسمتی از سفر مشتری در خدمات ارائهشده در بانکها، شرکتهای فینتک یا نهادهای غیرمالی.

- خدمات وامدهی تعبیهشده Embedded Lending: ارائه بستر مناسب برای درخواست وام، ارزیابی ریسک و تخصیص اعتبار بهعنوان گامی در سفر مشتری در خرید آنلاین محصولات و خدمات (خریدهای خرد و خریدهای کلان).

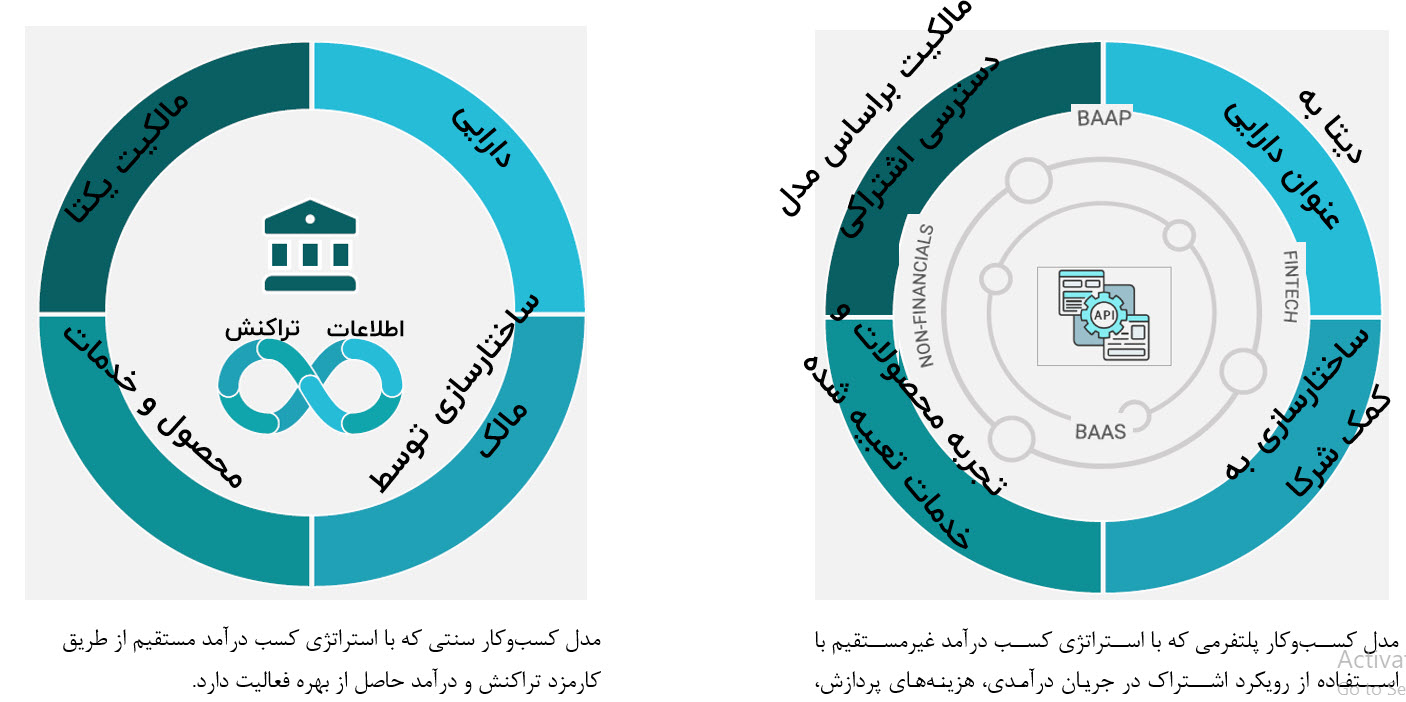

یک شرط اولیه برای کسبوکارهایی که میخواهند وارد این زمین بازی شوند، وجود دارد آن هم نوآوری در مدل کسبوکار است. مدل کسبوکار خطی (Pipeline model) در فضای همکاری و تعامل فعلی پاسخگوی الزامات و نیازمندیهای این حوزه نیست و کسبوکارها میبایست به سمت مدل کسبوکار پلتفرمی حرکت کنند. در شکل زیر نمایی از این دو مدل کسبوکار ارائه شده است:

تا به اینجا با مفهوم خدمات مالی Embedded و الزامات ابتدایی آن آشنا شدیم. با توجه به دستهبندی یادشده، میخواهیم با محصولات و خدمات بیمهای تعبیهشده Embedded Insurance بیشتر آشنا شویم.

در صنعت بیمه با شاخصهای زیادی روبهرو هستیم. مانند حق بیمه تولیدی، حق بیمه سرانه، ضریب نفوذ بیمه و…. آنچه که درحال حاضر مورد بحث است، شکاف حفاظتی اشت که آن را این چنین میتوان تعریف کرد: «شکاف حفاظتی به شکاف میان میزان بیمهای که از نظر اقتصادی و اجتماعی برای افراد، خانوارها و شرکتها سودمند است و میزان پوشش واقعی خریداریشده توسط بیمهگذار اشاره دارد. امروزه به دلیل گسترش این شکاف، نیازمندی به موضوع بیمه بیش از هر زمان دیگری احساس میشود.»

بر اساس گزارش مؤسسه Swiss Re، از سال 2000 تا 2020، شکاف حفاظتی دو برابر شده است که این افزایش دوبرابری ناشی از روندهای جهانی در دیجیتالیشدن، شهرنشینی، تغییرات آب و هوا و فقدان نوآوری مؤثر در این صنعت است. شاید در نگاه اول، این آمار منتشرشده کمی ناامیدکننده باشد اما هرچه شکاف بین آنچه که مورد نیاز است و آنچه خریداری میشود بسیار زیاد باشد، میتوان این را بهعنوان یک فرصت طلایی برای آن صنعت در نظر گرفت.

اگر به دنبال چرایی این موضوع باشیم یکی از مهمترین دلایل شناختهشده، وجود ضعف اساسی در مدل کسبوکار بازیگران صنعت بیمه است. این ضعف را این چنین تعریف میکنیم: «ناتوانی در تطبیق مؤثر عرضه با تقاضا.»

در سمت تقاضا، از نظر مصرفکننده، محصولات بیمه پیچیده، غیرقابل انعطاف، گران و بهطور منظم به اشتباه فروخته میشوند. خرید آنها نیز دشوار و زمانبر است و مزایای آن برای مصرفکنندگان نامشخص و دور از دسترس.

در سمت عرضه، هزینههای توزیع بهخصوص فروش محصولات و خدمات به مشتریانی که تاکنون از شبکه فروش خرید نکردهاند و بهعنوان مشتری جدید تلقی میشوند، بسیار زیاد است و تقریباً 50 درصد از کل هزینههای صنعت را شامل میشود. بیمهگران در مدیریت ریسک متخصص هستند، اما در فاز پذیرهنویسی داده کافی بهمنظور تعریف محصولات و خدمات مقرونبهصرفه و شخصیسازیشدهای که بتوان منطبق با تقاضای بازار، روندهای شتابدهنده و ریسکهای جدید باشد، موجود نیست. همچنین اصرار زیاد شبکه فروش محصولات و خدمات بیمه، به روشهای فروش سنتی، این باور را در مشتریان و مصرفکنندگان این صنعت ایجاد کرده که نوآوری در صنعت بیمه نمیتواند جایگاهی داشته باشد.

از دیگر عوامل میتوان به قوانین و مقررات صنعت بیمه اشاره کرد. قوانینی که برای عصر قبل از دیجیتالی طراحی شده و اصرار دارد همپا و همراستا با تغییر رفتار مصرفکنندگان دیجیتالی این روزها حرکت کند.

تا به اینجا با دلایل ناتوانی در تطبیق مؤثر عرضه با تقاضا در صنعت بیمه آشنا شدیم. سؤالی که در اینجا مطرح می شود این است که چگونه صنعت بیمه میتواند در مدل کسبوکار خود تجدید نظر کند و ارزش بیشتری را به تمامی بازیگران اکوسیستم ارائه کند؟

ارائه بیمه بهعنوان محصول و خدمت تکمیلی در سبد خرید مشتری

Embedded Insurance بهعنوان روشی نوظهور برای توزیع کارآمد خدمات بیمه است. این راهکار، شکاف حفاظتی را حل نمیکند، اما به بسیاری از مسائل عرضه و تقاضا میپردازد و میتواند بهعنوان یک کاتالیزور برای تغییر مدل کسبوکار صنعت بیمه عمل کند. این ساختار که خود بخشی از یک حرکت گستردهتر به سمت Embedded Finance است به موضوعی فراتر از رقابت، توجه میکند. این روش نوظهور توسط APIها، نرمافزارهای ماژولار و هوش مصنوعی (AI) ، ارائه میشود.

بهطور خاص، Embedded Insurance به معنای انتزاعیکردن عملکرد بیمه در فناوری است. به عبارت دیگر هر ارائهدهنده یا توسعهدهنده محصول یا خدمات قادر است راهحلهای نوآورانه بیمه را در پیشنهادات و سفر مشتری خود ادغام کند که این پیشنهاد بیمه را هم میتوان بهعنوان گزینه مکمل و اختیاری در کنار محصول اصلی در نظر گرفت و هم میتوان بهعنوان عضوی اصلی در سبد محصولی و خدمات تعریف کرد.

اگر بخواهیم این راهکار را از منظر ذینفعان اصلی آن بررسی کنیم، میتوان این چنین در نظر گرفت:

- از منظر مصرفکنندگان نهایی، اضافهکردن محصول و خدمات بیمه به سبد خرید خود با قیمتی مقرونبهصرفه تنها با لمس یک کلید یادآور حس امنیت و اعتماد به تأمینکننده است.

- از منظر تأمینکننده، بهعنوان روشی جدید برای تمایز، جذب یا حفظ کاربران و ایجاد جریان درآمدی جدید عنوان خواهد شد.

اضافهکردن بیمه به محصولات و خدمات، نوعی حس امنیت و اعتماد را به سبد محصولی مصرفکننده اضافه میکند. نکته مهم در Embedded Insurance انتخاب هوشمندانه محصولات و خدماتی است که مایلیم بیمه را به آن اضافه کنیم .

از معروفترین مدلهای Embedded Insurance میتوان به موارد ذیل اشاره کرد:

- بیمه همراه با خرید محصول: حفاظت از خریدهای آنلاین و آفلاین انجامشده درصورت سرقت و آسیب تصادفی کالاهای خریداریشده

- حفاظت از تحویل: حفاظت از تحویل یک محصول درصورت عدم تحویل، معیوببودن یا عدم تطابق با توضیحات ارائهشده درمورد محصول خریداریشده

- حفاظت از سفر: بیمه مسافرتی یکی از محبوبترین بیمههای موجود در بازار است و ارائهکننده پوششهایی مانند تاخیر پرواز، گمشدن چمدان، ارائه خدمات در کشور مقصد

- حفاظت از درآمد: این محصول درصورت ناتوانی موقت در کار به دلیل تصادف، بیماری، ازدستدادن غیرارادی شغل یا بستریشدن در بیمارستان، از مشتریان خود حمایت مالی میکند.

استراتژیهای متنوعی درمورد مکان بازی و نحوه برندهشدن در آن برای بازیگران این حوزه موجود است که در انتخاب آن میتوان به موارد ذیل توجه کرد:

- طراحی سبد محصولات و خدمات منعطف که بهراحتی در بسترهای embedded موجود در اکوسیستم فروخته شود.

- طراحی و راهاندازی پلتفرمهای مستقل و دعوت از بازیگران صنعت بیمه بهمنظور مشارکت در آن بهعنوان مالک پلتفرم

- ارائه خدمات دیجیتالی غیربیمهای و ایجاد تقاضای بیمه برای مصرفکنندگان از طریق پیشنهاد سبد محصولی

- ایجاد محصولات و ساختارهای نرمافزاری و ارائه به بازار بیمه بهمنظور مشارکت بازیگران این حوزه بهعنوان ارائهکننده محصول نرمافزاری

آنچه که بهعنوان کلام آخر میتوان به تمامی علاقمندان حوزه پیشنهاد داد، رعایت یک فرایند پنج مرحلهای به شرح ذیل است:

- درک ساختار، اقتصاد و مفروضات بیمه تعبیهشده

- شناسایی فضاهای فرصتی مرتبط با کسبوکار شما

- ارزیابی بهترین روش اجرا با درنظرگرفتن تمامی شاخصها از جمله سرمایهگذاری داخلی، مشارکت و سرمایهگذاری خارجی

- سازماندهی، اطمینان حاصل کنید که سازماندهی و انگیزههای درستی برای مدیریت مؤثر پورتفولیوی طراحیشده خود دارید.

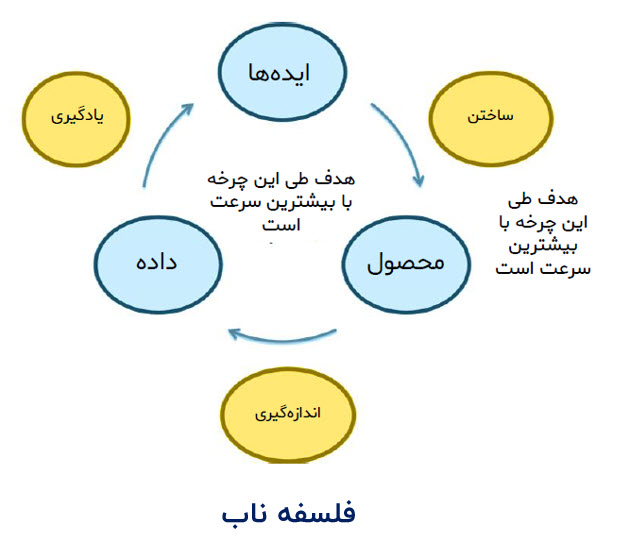

- اقدام براساس فلسفه ناب